【经典题1】

某投资项目需要3年建成,每年年初投入建设资金90万元,共投入270万元。建成投产之时,需投入营运资金140万元,以满足日常经营活动需要。项目投产后,估计每年可获税后营业利润60万元。固定资使用年限为7年,使用后第5年预计进行一次改良,估计改良支出80万元,分两年平均摊销。资产使用期满后,估计有残值净收入11万元,采用使用年限法折旧。项目期满时,垫支营运资金全额收回。

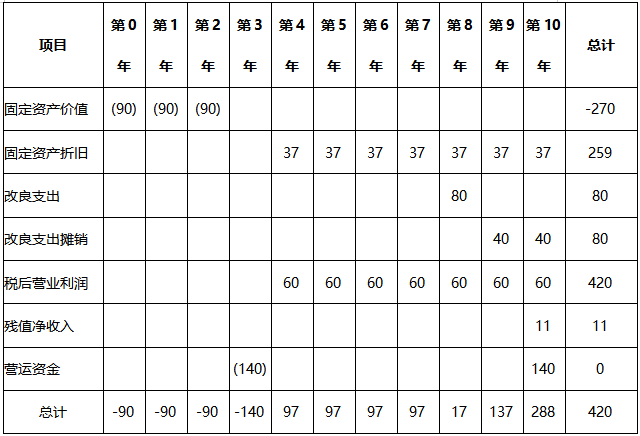

根据以上资料,编制成“投资项目现金流量表”。

【经典题2】

甲、乙两个投资方案,甲方案需一次性投资10 000元,可用8年,残值2000元,每年取得税后营业利润3500元;乙方案需一次性投资10 000元,可用5年,无残值,第1年获利3000元,以后每年递增10%。如果资本成本率为10%,应采用哪种方案?

参考答案:

【解析1】

表:投资项目现金流量表

在投资项目管理的实践中,由于所得税的影响,营业阶段现金流量的测算比较复杂,需要在所得税基础上考虑税后收入、税后付现成本,以及非付现成本抵税对香业现金流量的影响。

【解析2】

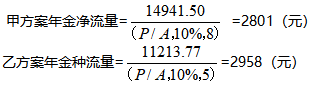

两项目使用年限不同,净现值是不可比的,应考虑它们的年金净流量。由于:

甲方案营业期每年NCF=3500+(10000-2000)/8=4500(元)

乙方案营业期各年NCF:

第1年=3000 + 10 000/5=5000(元)

第2年=3000×(1+10%)+ 10 000/5=5300(元)

第3年=3000×(1+10%)2 + 10 000/5=5630(元)

第4年=3000×(1+10%)3 + 10 000/5=5993(元)

第5年=3000×(1+10%)4 + 10 000/5=6392.30(元)

甲方案净现值=4500×5.335+2000×0.467-10 000=14 941.50(元)

乙方案净现值=5000×0.909+5300×0.826+5630×0.751+5993×0.683+

6392.30×0.621-10000=11 213.77(元)

尽管甲方案净现值大于乙方案,但它是8年内取得的。而乙方案年金净流量高于甲方案,如果按8年计算可取得15 780.93元(2958×5.335)的净现值,高于甲方案。因此,乙方案优于甲方案。本例中,用终值进行计算也可得出同样的结果。

从投资报酬的角度来看,甲方案投资额为10 000元,扣除残值现值934元(2000×0.467),按8年年金现值系数5.335计算,每年应回收1699元(9066/5.35)。这样,每年现金流量4500元中,扣除投资回收1699元,投资报酬为2801元。按同样方法计算,乙方案年投资报酬为2958元。所以,年金净流量的本质是各年现金流量中的超额投资报酬额。

中级会计实务

中级会计实务